Cho thuê nhà, mặt bằng kinh doanh khá phổ biến nhưng không mấy chủ nhà biết đến việc nộp thuế. Cụ thể, theo quy định cá nhân cho thuê nhà phải nộp thuế gì? Câu trả lời có tại bài viết sau. Show Cá nhân cho thuê nhà phải nộp thuế gì?Tùy thuộc vào mức doanh thu, cá nhân cho thuê nhà có phải nộp các loại thuế sau đây: Lệ phí môn bài: Căn cứ vào Nghị định 139/2016/NĐ-CP, khi cá nhân kinh doanh cho thuê nhà, họ cần xem xét việc nộp lệ phí môn bài. - Nếu doanh thu hàng năm dưới 100 triệu đồng, sẽ được miễn lệ phí môn bài. - Nếu doanh thu hàng năm trên 100 triệu đồng, sẽ phải nộp lệ phí môn bài, với mức thuế được quy định trong Nghị định 139/2016/NĐ-CP.  Thuế giá trị gia tăng (GTGT): Theo Luật Thuế GTGT 2008, hoạt động cho thuê nhà phải chịu thuế GTGT. Tuy nhiên, hộ kinh doanh hoặc cá nhân có doanh thu từ hoạt động sản xuất, kinh doanh dưới 100 triệu đồng trong năm dương lịch sẽ không phải nộp thuế GTGT. Trường hợp có doanh thu trên 100 triệu đồng sẽ phải kê khai và nộp thuế GTGT, với mức thuế là 5% của doanh thu tính thuế GTGT, theo quy định tại Thông tư 40/2021/TT-BTC. Thuế thu nhập cá nhân (TNCN): Theo Luật Thuế TNCN 2007, cá nhân cho thuê nhà là đối tượng phải nộp thuế TNCN. Tuy nhiên, nếu doanh thu hàng năm từ hoạt động sản xuất, kinh doanh dưới 100 triệu đồng trong năm lịch, cá nhân này sẽ không phải nộp thuế TNCN. Đối với cá nhân có doanh thu trên 100 triệu đồng trong năm, họ cần nộp thuế TNCN, với mức thuế là 5% của doanh thu tính thuế TNCN, theo quy định trong Thông tư 40/2021/TT-BTC. Tóm lại, việc nộp thuế cho cá nhân cho thuê nhà phụ thuộc vào mức doanh thu của họ, với các loại thuế bao gồm lệ phí môn bài, thuế GTGT, và thuế TNCN, và mức thuế cụ thể được xác định dựa trên quy định của pháp luật hiện hành. Cách tính thuế cho thuê nhà mới nhấtCăn cứ vào các quy định nêu trên, cá nhân cho thuê nhà mà có tổng doanh thu trong năm > 100 triệu đồng thì phải nộp thuế thu nhập cá nhân và thuế giá trị gia tăng. Theo đó, doanh thu tính thuế là tổng doanh thu phát sinh trong năm dương lịch của các hợp đồng cho thuê nhà. - Trường hợp bên thuê trả tiền thuê nhà trước cho nhiều năm thì khi xác định mức doanh thu từ 100 triệu đồng/năm trở xuống để xác định cá nhân không phải nộp thuế là doanh thu trả tiền một lần được phân bổ theo năm dương lịch. - Trường hợp cá nhân đồng sở hữu nhà cho thuê thì mức doanh thu 100 triệu đồng/năm trở xuống để xác định cá nhân không phải nộp thuế được xác định cho 01 người đại diện duy nhất trong năm tính thuế. Ví dụ: A và B là đồng sở hữu căn nhà, năm 2020 hai người cùng thống nhất cho thuê với giá cho thuê là 180 triệu đồng/năm và A là người đại diện thực hiện các nghĩa vụ về thuế. Như vậy, cá nhân A thuộc diện phải nộp thuế giá trị gia tăng và thuế thu nhập cá nhân đối với doanh thu từ hoạt động cho thuê nhà nêu trên với doanh thu tính thuế là 180 triệu đồng. * Doanh thu tính thuế Căn cứ khoản 1 Điều 10 Thông tư 40/2021/TT-BTC, doanh thu tính thuế đối với hoạt động cho thuê nhà được xác định như sau: - Doanh thu tính thuế giá trị gia tăng là doanh thu bao gồm thuế (trường hợp thuộc diện chịu thuế) của số tiền bên thuê trả từng kỳ theo hợp đồng thuê và các khoản thu khác không bao gồm khoản tiền phạt, bồi thường mà bên cho thuê nhận được theo thỏa thuận tại hợp đồng thuê. - Doanh thu tính thuế thu nhập cá nhân là doanh thu bao gồm thuế (trường hợp thuộc diện chịu thuế) của số tiền bên thuê trả từng kỳ theo hợp đồng thuê và các khoản thu khác bao gồm khoản tiền phạt, bồi thường mà bên cho thuê nhận được theo thỏa thuận tại hợp đồng thuê. - Trường hợp bên thuê trả tiền thuê nhà trước cho nhiều năm thì doanh thu tính thuế giá trị gia tăng và thuế thu nhập cá nhân xác định theo doanh thu trả tiền một lần. * Xác định số thuế phải nộp Khoản 3 Điều 10 Thông tư 40/2021/TT-BTC quy định công thức tính thuế đối với hoạt động cho thuê tài sản như sau: Số thuế giá trị gia tăng phải nộp = Doanh thu tính thuế giá trị gia tăng x 5% Thuế thu nhập cá nhân phải nộp = Doanh thu tính thuế thu nhập cá nhân x 5% * Thời điểm xác định doanh thu tính thuế Thời điểm xác định doanh thu tính thuế là thời điểm bắt đầu của từng kỳ hạn thanh toán trên hợp đồng thuê nhà. Kết luận: Cho thuê nhà phải nộp thuế thu nhập cá nhân và thuế giá trị gia tăng nếu có tổng doanh thu trong năm dương lịch > 100 triệu đồng. Theo quy định người nộp thuế là người cho thuê nhưng trên thực tế khi thuê văn phòng thì nhiều trường hợp người nộp thuế là người thuê, do vậy các bên cần ghi rõ người có nghĩa vụ nộp thuế trong hợp đồng thuê nhà. Trong thực tế, cá nhân thường phát sinh thu nhập từ việc cho thuê tài sản như cho thuê nhà, thuê máy móc… Vậy các khoản thu nhập này có phải tính nộp thuế không? Những trường hợp nào phải tính thuế và cách tính thuế như thế nào? Ngoài ra, nhiều trường hợp, doanh nghiệp có rủi ro phải gánh chịu thay cá nhân nghĩa vụ này. Bài viết dưới đấy sẽ giúp bạn đọc xác định được các trường hợp các trường hợp cần kê khai tính nộp thuế cũng như cách tính thuế đối với thu nhập từ cho thuê tài sản.  (Có rủi ro doanh nghiệp phải nộp thuế thay cá nhân cho thuê tài sản) Hướng dẫn khai, nộp thuế của Chi cục thuếCập nhật 25/07/2022, tham khảo hướng dẫn của Chi Cục thuế quận Hai Bà Trưng dưới đây       Lệ phí môn bài khi có nhiều nhà cho thuêTrường hợp cá nhân phát sinh nhiều hợp đồng cho thuê tài sản tại một địa điểm và cho thuê tài sản tại nhiều địa điểm thì doanh thu làm căn cứ tính lệ phí môn bài là doanh thu của tất cả các hợp đồng thuê phát sinh trong năm. Ví dụ:

Căn cứ hướng dẫn tại Thông tư 65/2020/TT-BTC ngày 09 tháng 7 năm 2020 sửa đổi, bổ sung một số điều của thông tư số 302/TT-BTC ngày 15 tháng 11 năm 2016 của Bộ Tài chính hướng dẫn về lệ phí môn bài, doanh thu để làm căn cứ xác định mức thu lệ phí môn bài đối với cá nhân có hoạt động cho thuê tài sản là doanh thu tính thuế thu nhập cá nhân của các hợp đồng cho thuê tài sản của năm tính thuế. – Trường hợp cá nhân phát sinh nhiều hợp đồng cho thuê tài sản tại một địa điểm thì doanh thu để làm căn cứ xác định mức thu lệ phí môn bài cho địa điểm đó là tổng doanh thu từ các hợp đồng cho thuê tài sản của năm tính thuế. – Trường hợp cá nhân phát sinh cho thuê tài sản tại nhiều địa điểm thì doanh thu để làm căn cứ xác định mức thu lệ phí môn bài cho từng địa điểm là tổng doanh thu từ các hợp đồng cho thuê tài sản của các địa điểm của năm tính thuế, bao gồm cả trường hợp tại một địa điểm có phát sinh nhiều hợp đồng cho thuê tài sản. Cách điền tờ khai 01/TTSXem tại https://manaboxvietnam.com/cach-dien-to-khai-01-tts-ca-nhan-cho-thue-tai-san/ Xem hướng dẫn khai thuế trước đó Bảng tóm tắt  [collapse] Tham khảo ví dụ cũ tại thông tư 92 Ví dụ: Cá nhân ký hợp đồng cho thuê nhà trong 24 tháng liên tục với thời gian cho thuê là từ tháng 10 năm 201X đến hết tháng 9 năm 201X+2, tiền thuê là 10 triệu đồng/tháng và được trả 1 lần. Như vậy:  Về phía doanh nghiệp khi đi thuê tài sản của cá nhân cần lưu ý

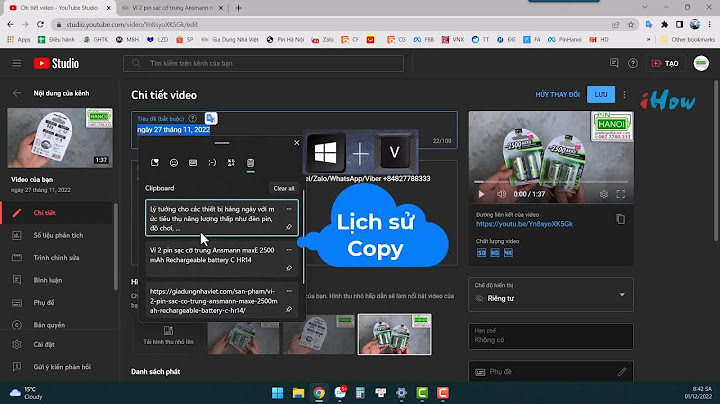

Doanh thu tính thuế GTGT x 5% Thuế TNCN = Doanh thu tính thuế TNCN x 5% Doanh thu bao gồm thuế(*) và các khoản thu khác không bao gồm khoản tiền phạt, bồi thường Doanh thu bao gồm thuế(*) và các khoản thu khác bao gồm khoản tiền phạt, bồi thường Trường hợp nhận tiền thuê tài sản trước cho nhiều năm thì doanh thu tính thuế xác định theo doanh thu trả tiền một lần Như vậy, trường hợp hợp đồng quy định doanh thu không gồm thuế (NET) thì Doanh thu đã bao gồm thuế = Doanh thu chưa bao gồm thuế /0,9 (Theo công văn số 3822/TCT-DNL) 4. Kê khai thuế như thế nào? Trừ trường hợp hợp đồng có thỏa thuận bên đi thuê là người nộp thuế thay, các trường hợp khác thì cá nhân cho thuê tài sản phải tự kê khai và nộp thuế. Hồ sơ khai thuế: (1) Tờ khai theo mẫu số 01/TTS và Phụ lục theo mẫu số 01-1/BK-TTS ban hành kèm theo Thông tư 92/2015/TT-BTC (2) Bản chụp Hợp đồng thuê tài sản, Phụ lục hợp đồng (nếu là lần khai thuế đầu tiên của Hợp đồng hoặc Phụ lục hợp đồng). (3) Bản chụp Giấy ủy quyền theo quy định của pháp luật (trường hợp cá nhân cho thuê tài sản ủy quyền cho đại diện hợp pháp thực hiện thủ tục khai, nộp thuế). Bên khai thay thuế cho cá nhân cho thuê tài sản thì trên tờ khai ghi thêm “Khai thay” vào phần trước cụm từ “Người nộp thuế hoặc Đại diện hợp pháp của người nộp thuế” đồng thời ký, ghi rõ họ tên, đóng dấu của tổ chức. Trên hồ sơ tính thuế, chứng từ thu thuế vẫn phải thể hiện đúng người nộp thuế là cá nhân cho thuê tài sản. 5. Địa điểm kê khai Nơi nộp hồ sơ khai thuế là Chi cục Thuế nơi có tài sản cho thuê 6. Thời hạn nộp hồ sơ khai thuế Có 2 cách lựa chọn như sau (1) Cá nhân khai thuế theo kỳ hạn thanh toán – Thời hạn chậm nhất là ngày thứ 30 (ba mươi) của quý tiếp theo quý bắt đầu thời hạn cho thuê. (2) Cá nhân khai thuế một lần theo năm – Thời hạn chậm nhất là ngày thứ 90 (chín mươi) kể từ ngày kết thúc năm dương lịch [collapse] Thuế GTGT với hoạt động thể dục thể thao Mua hàng hóa dịch vụ của cá nhân chi phí không có hóa đơn Căn cứ pháp lý:

On the side of the business, when hiring assets of individuals, it should be noted

(refer news: https://gonnapass.com/ban-hoi-gonna-pass-tra-loi-cac-quy-dinh-khi-mua-hang-hoa-dich-vu-cua-ca-nhan-va-cac-chi-phi-khong-co-hoa-don/ ) |